som ylar då och då) och inte störas av oro för aktiemarknaden. Jag har 12 år kvar till utbetalning ("z" som det heter i branschen) och planerar sedan att välja minst 15 års utbetalningstid på de valbara delarna vilket ger en total period på 27 år. Över så lång tid så har aktiemarknaden lyckats väl historiskt sett vilket ger ett visst stöd till min riskvilja i sammanhanget.

Vad blir det då för pension?

Ett bra och naturligt verktyg för pensionsprognoser är förstås nämnda

Minpension.se. Deras verktyg Simulatorn använder

Prognosstandarden (som undertecknad delvis har medverkat kring) i sina beräkningar och det är den som Pensionsmyndigheten och försäkringsbolag ska använda i sina prognoser.

Prognosen visar din framtida pension i reala termer jämfört med din nuvarande lön. Hur man ska tänka kring uttagstider och pensionsålder skulle kunna vara ett inlägg i sig men jag utgår från min avtalade pensionsålder på 65 år och uttag på 15 år för valbara delar som sagt och sedan livsvarigt på resterande delar. Detta ger ca 78% pension jämfört med min nuvarande lön de 15 första åren och sedan ca 52% livet ut från 80 års ålder.

För min del blir prognosen inte helt rättvisande då den inte beaktar min överföring av premiepensionen samt att avgifterna i de valbara delarna inte stämmer så bra då Minpension avvänder prognosstandardens schablonvärden. Då är jag utöver att vara Pensionsspecialist även är beräkningsnörd så har jag förstås ett eget Excel-ark för mina egna pensionsberäkningar.

Använder jag prognosstandarden men justerar för avgifter och premiepensionen så landar jag då på 81% för 15 år och sedan 51% livet ut enligt mina beräkningar.

Räkna defensivt eller offensivt?

Prognosstandarden anses av en del som defensiv avseende vad aktiemarknaden förväntas avkasta. Standarden räknar med en allokering på 75% globala aktier och 25% långa räntor. Nominella avkastningsantaganden för dessa är 6,5% respektive 2,5% vilket då blir 5,5% totalt. Jag tycker nog det är bra att vara konservativ i pensionsprognoser och i det avseende så är nog standarden rätt utformad sannolikt.

Om man som jag tänker 100% aktier på valbara delar så kan man justera upp real värdeutveckling från 1,9% till 2,9% före avkastningsskatt och avgifter enligt prognosstandarden ovan. Om jag då gör om beräkningen så landar jag på 85% respektive 52% vilket skulle kunna klassas som huvudscenario för min del.

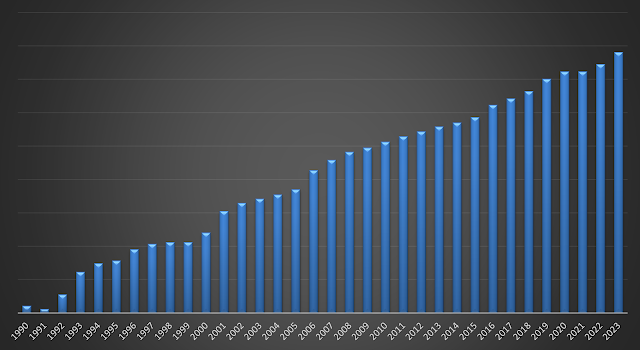

Ett mer offensivt scenario annars skulle kunna vara 10% årlig nominell aktieavkastning då jag historiskt lyckats med

nästan 13% CAGR sen 2009 (finns förstås inga garantier för detta framåt) och då landar beräkningarna på

103% och

54%. Att få mer än slutlönen de första 15 åren vore trevligt men inget jag räknar med i slutändan då "bollen är rund" även i detta sammanhang.

Så preliminärt så ser det rätt ok ut för min del de första 15 åren och en ganska ok pension livet ut om jag förhoppningsvis lyckas överleva mitt livlängdsantagande på 83 år. Skulle jag vilja ha högre kompensationsgrad från 80 års ålder så skulle jag kunna ta ut valbara delar på 20 år istället för 15 år.

Enligt

Minpension.se så verkar min pension hamna ganska högt upp relativt andra i min kategori men jag tycker det är bättre på att fokusera på utfallet i absoluta tal och hur långt det kommer att räcka givet ens egna utgifter och drömmar kring livet som pensionär.

Hur kan man då påverka pensionen?

Mina beräkningar ovan bygger på vissa antaganden/gissningar. Oavsett det så finns det lite olika möjligheter att påverka pensionen.

Jobba längre / deltidsjobba som pensionär

Att jobba längre än till 65 lockar mig väldigt mycket som det känns idag men hur jag kommer att resonera när jag är 60+ återstår att se förstås. Att senarelägga "z" och/eller att fortsätta jobba deltid samtidigt som pensionsuttag kan göra stor skillnad till det bättre. Om utfallet i pensionsprognosen inte blir enligt önskemål så är det nog denna punkt som kan göra störst skillnad av alla sätt av påverka pensionen som finns.

Eget sparande

Ett eget sparande kan göra skillnad och oavsett pensionsutfall så rekommenderar jag att alltid ha en stor

buffert för att kunna hantera oförutsedda händelser/möjligheter. Om

föreslagen skattelättnad röstas igenom så är Investeringssparkonto ISK eller Kapitalförsäkring KF givna för det egna långsiktiga sparandet tycker jag. Är du höginkomsttagare så kan löneväxling vara ett alternativ som sagt.

Avgifter

Allt annat lika så är så låga avgifter som möjligt att föredra för din pension. Höga avgifter urholkar ditt pensionskapital rent matematiskt så det är en viktig parameter i sammanhanget. Premiepensionen och de flesta kollektivavtalade tjänstepensionerna erbjuder relativt låga avgifter i stort. Inom individuell tjänstepension kan det variera mycket och det kan vara lönt att se över vad man betalar där. För mina depåförsäkringar hos Nordnet betalar jag "endast" courtage och valutaväxlingsavgifter och min årliga avgift ligger preliminär på ca 0,2 procent 2023 vilket är jämförbart med en indexfond. Dessa avgifter kan jag sedan egentligen räkna av mot

återföring av källskatt och ränta på de aktier som jag lånar ut till blankare.

Efterlevandeskydd

Jag har återbetalningsskydd för alla mina valbara pensionsdelar men skulle jag välja bort skyddet så skulle pensionen öka med några procentenheters kompensationsgrad de 15 första åren.

Här kan du räkna ut hur bland annat återbetalningsskydd påverkar kollektivavtalad tjänstepension. Mitt område FTP finns inte men använder jag ITP2 så ger det i alla fall en relativ fingervisning om skillnader.

Min fru har valt bort sitt återbetalningsskydd i sin tjänstepension då jag eller barnen inte har behov av det i händelse av det värsta. Detta förstärker hennes pension och med ränta-på-ränta kan det bli en liten slant extra vid god värdeutveckling.

Värt att notera är att det kan krävas en godkänd hälsoprövning inför en flytt av tjänstepension om återbetalningsskydd saknas.

Sammanfattningsvis

Hur stor pension behöver man då som pensionär? Det är nog bra att ha en plan avseende utgifter och att man anpassar sitt boende efter behov. Som regel är det svårare att låna som pensionär så det kan vara klokt att agera innan om möjlighet finns avseende boendet.

Vår plan som pensionärer är att ha en lagom stor lägenhet i Stockholm (gärna hyresrätt) och behålla

vårt fritidsboende i Trosa som det känns nu. Utöver det så vill man gärna kunna unna sig resande utomlands och annat av livets goda. Vilken kompensationsgrad som behövs för detta är svårt att säga exakt förstås. Om man normalt sett sparar 10% av lönen så är en kompensationsgrad på 90% likvärdig då man förstås inte har samma behov av något långsiktigt sparande när man väl går i pension. Sen kan man fråga sig om man behöver 90% livet ut eller om behovet blir lägre när man uppnår en hög ålder (förhoppningsvis)? Att uppnå 90% är få förunnat men jobbar man lite extra samt har eget sparande så kan man nog komma närmare i alla fall.

Vilka är dina bästa pensionstips och vilken kompensationsgrad siktar du på?

Detta inlägg är skrivet med syfte om att vara transparent och öppen med mina tankar kring sparande, investeringar och enskilda innehav men ska inte ses som någon form av rådgivning eller rekommendation om enskilda aktier eller investeringsstrategier.

.png)

.png)

.png)

.png)

.png)